こんにちは、医師のとも 良縁スタッフです。

婚姻届けを提出して晴れて始まる、結婚生活。2人の生活を始めるにあたって期待が高まる人も多いと思いますが、一方でお金の使い方、生活費の負担の割合など夫婦間で「お金に関する決めごと」も増えていきます。

「いきなりお金の話をするのはちょっと……」と思われる方もいらっしゃるかもしれませんが、末長く幸せな結婚生活を送るために避けて通れない話題です。

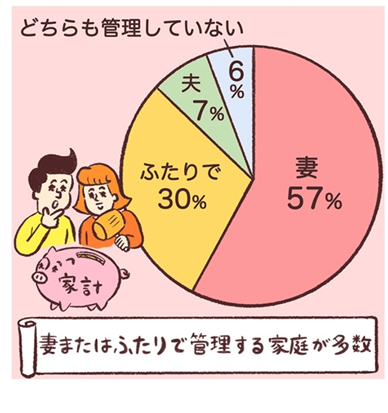

では、一般的に家計管理は誰がしているのでしょうか?

ゼクシィのアンケートによると、半数以上の世帯では妻が管理しており、2人で管理している世帯は30%となっています。

出典:ゼクシィ【共働き夫婦のお金事情】家計の管理&共有みんなどうしてる?

また家計管理の方法として、大きく分けると3つのパターンで実践しているようです。

①夫婦のどちらかがまとめて管理する(いわゆるお小遣い制)

②負担する項目ごとに夫婦別々で管理する

③共有口座を使って管理する

夫婦の働き方や収入などは世帯ごとに違いますので、どれがいいとは一概には言えません。どのような管理の方法が自分たちに合っているか、まずはそれぞれの特徴とメリット、デメリットを見てみましょう。

①夫婦のどちらかがまとめて管理する(いわゆるお小遣い制)

やりくりが得意な方、日々の買い出しをする方などどちらかが2人分の収入をまとめて管理する方法です。

収支を一括管理しているので無駄使いが把握しやすく、節約の効果が現れやすいというメリットがあります。一方デメリットは、家計を管理しない側が月に使える金額が制限されることでストレスを感じたり、支出に無関心になってしまったりする点が挙げられます。また、管理を任せきりにすると必要経費の判断が偏り、逆に無駄遣いが増えて、貯蓄ができないということもあります。お小遣い制の場合は、一定額を先に貯金するなどの対策が必要です。

②共有口座を使って管理する

お互い同額ないし収入の割合に応じて毎月決まった額を共有の口座に入れて、そこから生活費を支払うという方法です。お互いの負担が毎月一定で不公平感がなく、生活費以外は自由に使えるというメリットがあります。

デメリットとしては共有口座のお金以外が把握しづらく、無駄な支出が多くなることです。また、貯金も相手任せにしていると大きな差がついたり、ほとんど貯まっていなかったり、まとまったお金が必要になった時に困ることになります。

共有口座に入れる額を支出より多めに設定する、貯蓄について事前に決めておくなどの対策をとる必要があります。

③負担する項目ごとに夫婦別々で管理する

家賃や住宅ローン、光熱費、通信費、食費など支出の項目ごとにどちらが負担をするかを決めて支払うという方法です。

この場合、受け持っている費用さえ負担してしまえば、あとのお金は自由に使えるというメリットがあります。一方でデメリットは光熱費、通信費、食費などの変動費は毎月一定ではないため、支払う側に不公平感が生じてしまうということ。また、①と②同様に「相手が貯めているだろう」という発想になり、お金が貯まりにくいことも挙げられます。

それぞれメリット、デメリットがありますが、どの方法をとるにしても「家計全体での収支が不透明になってしまうと、無駄な出費が増え貯蓄ができない」ことを覚えておかなければなりません。では、実際、夫婦のお金の管理でどんな問題が起こるのかAさん、Bさんの例を見てみましょう。

例1 共有口座で家計管理していた医師Aさんの場合

ご夫婦ともに医師で、Aさんの年収は1,200万円、旦那様の年収は1,800万円と高収入のパワーカップルの事例です。

お互い、生活費を負担し合えることから、共有口座を作りAさんは20万、旦那様は30万を生活費として入れ、そこから必要な経費は引き落としされるようにしていたそうです。入金する金額はあくまで2人での生活費として設定しており、それ以外の収入の使い道に関してはお互いノータッチ。それから3年経過した頃です。

「そろそろマンションを購入しよう」という話が持ち上がり、自己資金としてどれくらい用意できそうか、お互いの貯金額を確認したとき問題が発覚したのです。

Aさんは結婚後、毎月貯金していたため1,000万円以上の資金がありましたが、なんと旦那様の貯金は100万円ほどしかなかったのです。

今後、妊娠や出産などで妻の収入が減ってしまうことも考えると、予定していた資金計画では難しいことが分かり、マンション購入を諦めざるを得ませんでした。

さらにAさんは、このことがきっかけで高収入なのにほとんど貯金をしていなかった旦那様の金銭感覚に不信感を覚え、将来に不安を感じるようになってしまったそうです。

住宅購入費用は、物件価格+物件価格の2-3割程度かかり可能性も

住宅を購入する際には、売買代金を全額住宅ローンで支払うことができる場合もありますが、別途、諸経費(火災保険料、ローンの保証料、印紙代、登記費用等)や引越し費用、家具、家電の購入などまとまった資金を用意しておかなければなりません。また中古物件の場合は仲介手数料、内装リフォームやクリーニング費用などもかかります。購入後のことも踏まえ無理のない資金計画を立てておく必要があります。

例2 お小遣い制をとっていた医師Bさんの場合

医師Bさんは年収2,000万円、妻は元看護師で現在は専業主婦、中学生と小学生のお子さんが1人ずついました。

Bさんは、家計の管理を妻に一任して収入の半分を渡し、残りはご自身が個人で自由に使えるお金でしたが、堅実なBさんは主に貯蓄や投資などを行っていたそうです。

しかし、あるとき事件が起こりました。下のお子さんが小学校入学後、妻から離婚を切り出されてしまったのです。原因は、Bさんが家事・育児をすべて妻に任せワンオペ状態になっていたこと。夫婦の溝は埋まらず離婚協議の末、親権は妻に、Bさん名義の資産の半分を渡すことになり、さらに養育費を20歳になるまで支払うことになったといいます。離婚の際、何より驚いたのは妻に任せていた口座残高だったといいます。生活費を差し引いてもそれなりの金額が残っていると考えていたBさんでしたが、ほとんどお金が残っていなかったのです。Bさん自身も、家庭より仕事を優先していたという自覚はあったそうですが、「親権も財産も、失うことになるとは思ってもみなかった」とのこと。育児も家計も相手に任せきりにしてきたことをとても後悔しているそうです。

離婚した場合の財産分与

万が一、離婚することになった場合、原則として、結婚後に貯めたお金は夫婦の収入にかかわらず2分の1ずつの割合で分配することになります。共有口座の貯金はもちろん、名義に関わらず、結婚後の貯金は基本的に共有財産として扱われ、ヘソクリとして相手に内緒で貯めていたお金も財産分与の対象になります。

子供の名義で作った通帳の預貯金、学資保険なども場合によっては財産分与の対象となるので注意が必要です。婚姻前の財産は財産分与の対象とならないため、とくに 女性の場合は、結婚前の通帳の一部は旧姓のままにしておき、そこに結婚前の財産をいれておくなどの対応も一案です。事業の売却や退職金・ボーナスなど、大きな収入が入る予定がある場合は、お金を受け取った後で婚姻届けを出すようにするのもテクニックの一つです。

高年収の落とし穴にハマらないよう、夫婦で資産コミュニケーションを

AさんBさんのように安定した高収入があったとしても、支出の情報共有がされないことで資産形成が失敗してしまうのです。ひいてはBさんのように夫婦関係を破綻させてしまう原因にもなります。

そうならないためにも、家計管理では、生活費とは別に将来を見据えて夫婦で資産計画を考え、話し合うことが重要です。

まずは家計簿アプリなどで収支を記録して、一定の期間ごとに夫婦2人の収支を振り返る時間をつくりましょう。また、将来的にやりたいことや欲しいもの、それぞれの働き方や家族のライフステージについても具体的に話し合うと、見直すべきポイントが見つけやすくなります。さらに、中長期的に必要な資産形成をするためには、ただ貯金をするだけでなく、専門家に相談して保険や投資といった方法を活用するのもおすすめです。

資産に関するコミュニケーションを増やして、豊かな結婚生活につなげていくようにしましょう。